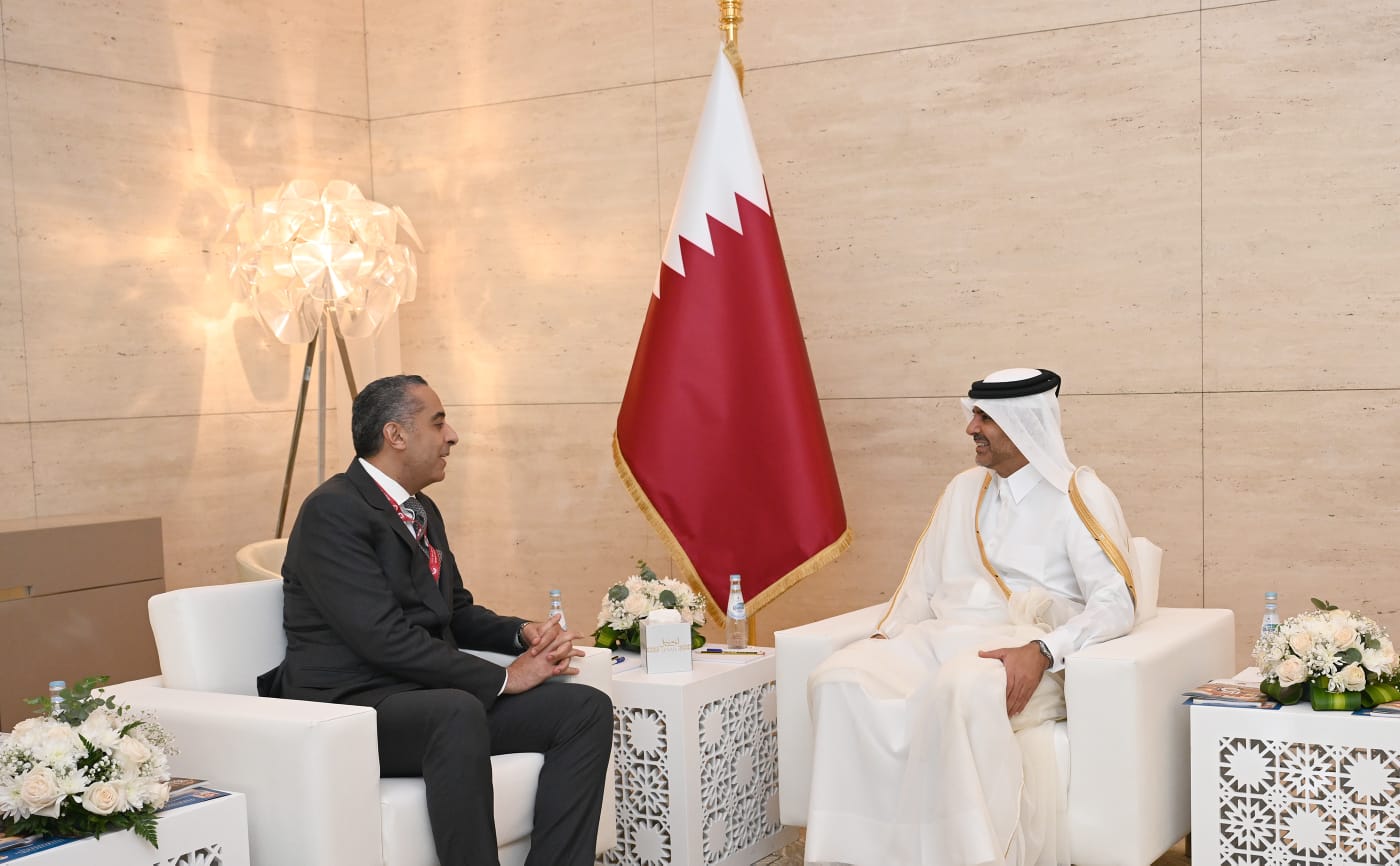

حصري لقناة ميدي1: مستشار ترامب للشؤون الإفريقية سيقوم بزيارة رسمية للمغرب

في كل يوم يزيد عدد البنوك التي تتيح لعملائها خيار تحويل مبالغ مالية من حساباتهم المصرفية إلى أرقام هواتف موجودة على قائمة العناوين وأرقام الهواتف الموجودة لديهم باستخدام أحد تطبيقات الهواتف الذكية.

هذا الأمر مريح، ولكن يجب اتخاذ مجموعة من الاحتياطات للتأكد من عدم وصول الأموال أثناء تحويلها إلى الأيدي الخطأ.

تعتمد هذه التطبيقات في أغلب الأحوال على ما يعرف باسم “رقم التعامل الموثق” (تي إيه إن) ولا تتمتع بنفس الحماية والتأمين ضد القرصنة التي تتمتع بها عادة الخدمات المصرفية عبر الإنترنت.

لذلك، يجب على مستخدمي الأجهزة التي تعمل بنظام التشغيل “أندرويد” بشكل خاص التأكد من وجود برنامج لمكافحة الفيروسات والحماية من القرصنة، بحسب ما يوصي اتحاد مراكز الأجهزة الإلكترونية المنزلية في ألمانيا.

كما يجب على المستخدمين عدم ترك هواتفهم الذكية بدون رقابة والتأكد من عدم وجود مراقبة أثناء إدخال اسم المستخدم أو كلمة المرور الخاصة بحساباتهم المصرفية عبر الهاتف الذكي.

ومن الأفضل من الناحية الأمنية إغلاق تطبيقات الخدمات المصرفية بالكامل، وليس فقط مجرد غلق نوافذها.

كما يجب تحديث نظام التشغيل الخاص بالهاتف الذكي بسرعة وانتظام لضمان سد أي ثغرات يمكن أن تتيح للقراصنة التسلل إلى الجهاز.

في الوقت نفسه، فإن خدمات السداد عبر الهواتف الذكية مازالت جديدة نسبياً، ولذلك لا يوجد الكثير من السوابق القانونية بشأن ما يمكن اعتباره مقبولاً من وجهة نظر المستخدم وما يمكن اعتباره إهمالاً أو تهاوناً.

لكن بشكل عام، فإن المدفوعات غير المصرح بها أو الموثقة تعد مسؤولية البنك أو مقدم الخدمة، إلا إذا اتضح أن الخطأ كان من المستخدم بشكل واضح، مثل إبلاغ أشخاص آخرين بكلمة المرور الخاصة بحسابه.

وإلى جانب الاحتياطات الأمنية، على مستخدمي تطبيقات الخدمات المصرفية أيضاً التفكير في تكلفة المعاملة التي تتم عبر الهاتف الذكي.

فإذا كانت رسوم التحويل ثابتة على كل معاملة، فهذا يعني أن التكلفة سترتفع.

أما إذا كان المستخدم يدفع رسماً شهرياً ثابتاً مقابل استخدام هذه الخدمة، فعليه أن يسأل نفسه عما إذا كان حجم التعاملات كبيراً لتبرير هذا الرسم الشهري.